評估指標1:比特幣的 MVRV 值

作為數位黃金的存在 – 比特幣現在依然是公認的加密世界王者,很多人說它像是投資工具,不過還是有基本面存在,通常在評估時,會使用 MVRV 值,MVRV = MV / RV。裡面的MV為流通市值(Market Cap),RV為已實現市值(Realized Cap,RV),不精確地說:你可以看成是比特幣的本夢比。

流通市值比特幣當前價格乘以流通貨幣的數量。就像一般金融市場的市值,即(股價)乘上(股票數量)。已實現市值指的是「比特幣最近一次從一個錢包發送到另一個錢包時的價值」,也就是最新成交價。簡單來說,我們透過兩者相除,扣掉了市場上的波動,被視為更真實的比特幣長期價值衡量標準。(畢竟市值受到資訊面的影響很大)

它既考慮了實現的上限,也考慮了市值;白話文就是:如果你不是一個比特幣的長期信仰者,那麽在 MVRV 值小於 1 時買進,並在大於 3 的時候賣出,將會是你的最佳策略。根據過往數據顯示,MVRV值在 3 以上的時間正在逐漸縮短。2011年,MVRV 在 3 以上停留了四個月。在2013年,它在那裡停留了10週,在 2017 年停留了三個星期,去年2021年它只停留了3天。

除了比特幣自身的趨勢與交易頻率,超過 1.5% 的比特幣供應已經透過 BitGo 協議綑綁在以太坊上,是 2021 年底鎖定的兩倍多。但這可能只是冰山一角,因為數百萬比特幣也開始以不同形式「衝擊」其他區塊鏈。首先 BTC 將成為其他 Layer 1(其他區塊鏈)的儲備,這大大增加了生態系的規模以及可信度,「跨鏈橋接」協議的蓬勃發展也將解鎖更多點對點交換 — 那麼比特幣更能成為其他貨幣的擔保與中心。而市場大眾對穩定幣(有等值法幣為擔保的加密貨幣)之獨立性、遭受審查阻力或抵押是否真實存在的擔憂將有可能導致市場對比特幣抵押加密貨幣變成一個更好的選擇。

目前 BTC 的市值約等於 Defi 市值的 2.5 倍,但作為營運資本的抵押率卻要低得多,這意味著它的槓桿率不足,而且 BTC 作為 DeFi 抵押品的上限比 ETH 高得多,發展仍可期。不需要信仰,也會判斷這個比率在可見的未來將會持續上升,越來越多的長期比特幣持有者將會意識到他們使用比特幣抵押,將能以更便宜的利率借款。

評估指標2:最重要的科技基礎建設公司 – 以太坊

比特幣是黃金,那在加密貨幣世界內,以太坊就是最重要的科技公司,也就是我們現在常講的 FAANG(Facebook、Apple、Amazon、Netflix、Google),不為別的,只因它正在打造加密世界的基礎設施,剩下的問題就是:以太坊能否超越微軟、蘋果或谷歌?如果可以,就會是現在市值的 3-5 倍。它可以使所有五個加起來都黯然失色嗎?那市值的可能性將是現在的 15-20 倍。

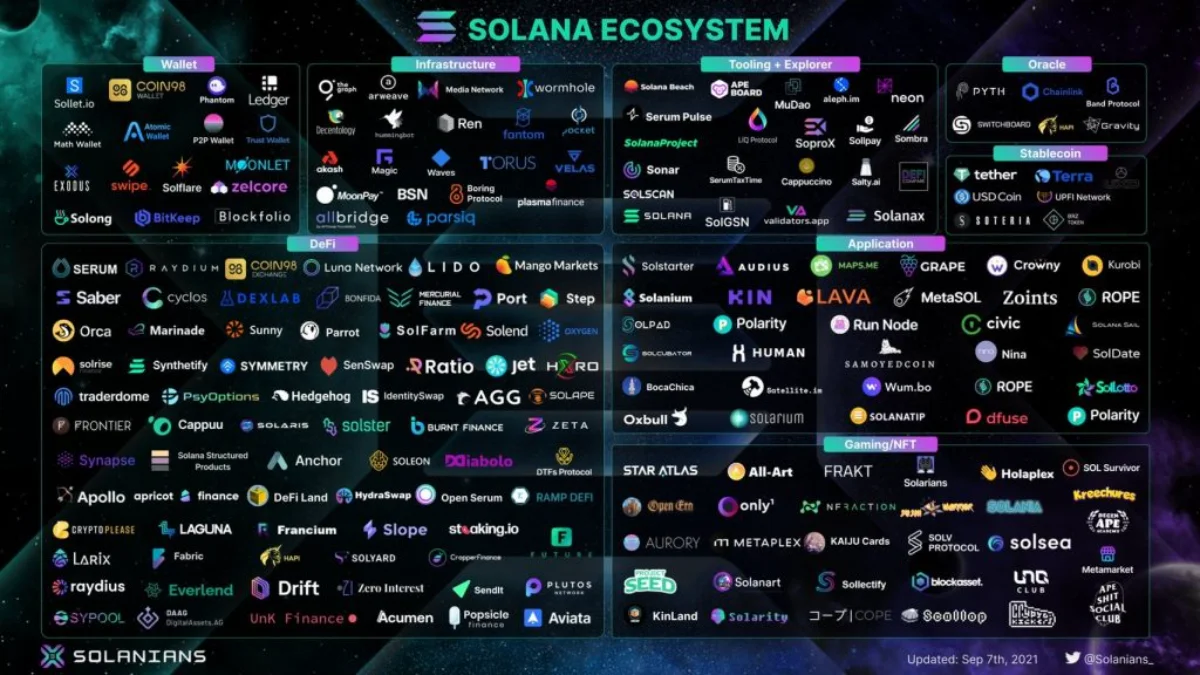

評估指標3:Solana 區塊鏈的 Sol 幣 / 仿鏈

在仿鏈當中,Solana 做為最被看好的以太坊殺手,可以完全想見,基本上對齊的對象就是以太坊。像這樣爭奪「第二名」的區塊鏈不在少數,也就是說你要馬買以太坊,要馬買一籃子其他資產做空以太方。而不論哪一端蓬勃發展,都會帶動另一端的追逐與對抗。

評估指標4:去中心化金融 – Defi vs 傳統金融

你應該怎樣都沒有想到,被大肆報導「金融未來」的 DeFi ,其交易量,不到全球銀行市值的 1%,那長期有多少上漲空間?

當然一些頂級 DeFi 協議的價格已經停滯,但如果你確信加密資本市場將加速取代中心化機構,它可能會提供比當今市場上其他地方更好的風險回報機會。在 Defi 領域,仍然有許多你該注意的不利條件,像是:協議間競爭非常激烈、監管審查即將到來、技術漏洞無處不在以及系統性違約,都可能會削弱整個市場,而高昂的 gas fee(礦工費,可以看作交易手續費)正在削弱小單位的經濟動能。但這些都無損於 Defi 的擴張以及他可以為市場帶來的想像 — 這點我們可以從許多指標看得出來,只不過目前的所有「Defi 數學」,高機率只適用於鯨魚玩家。

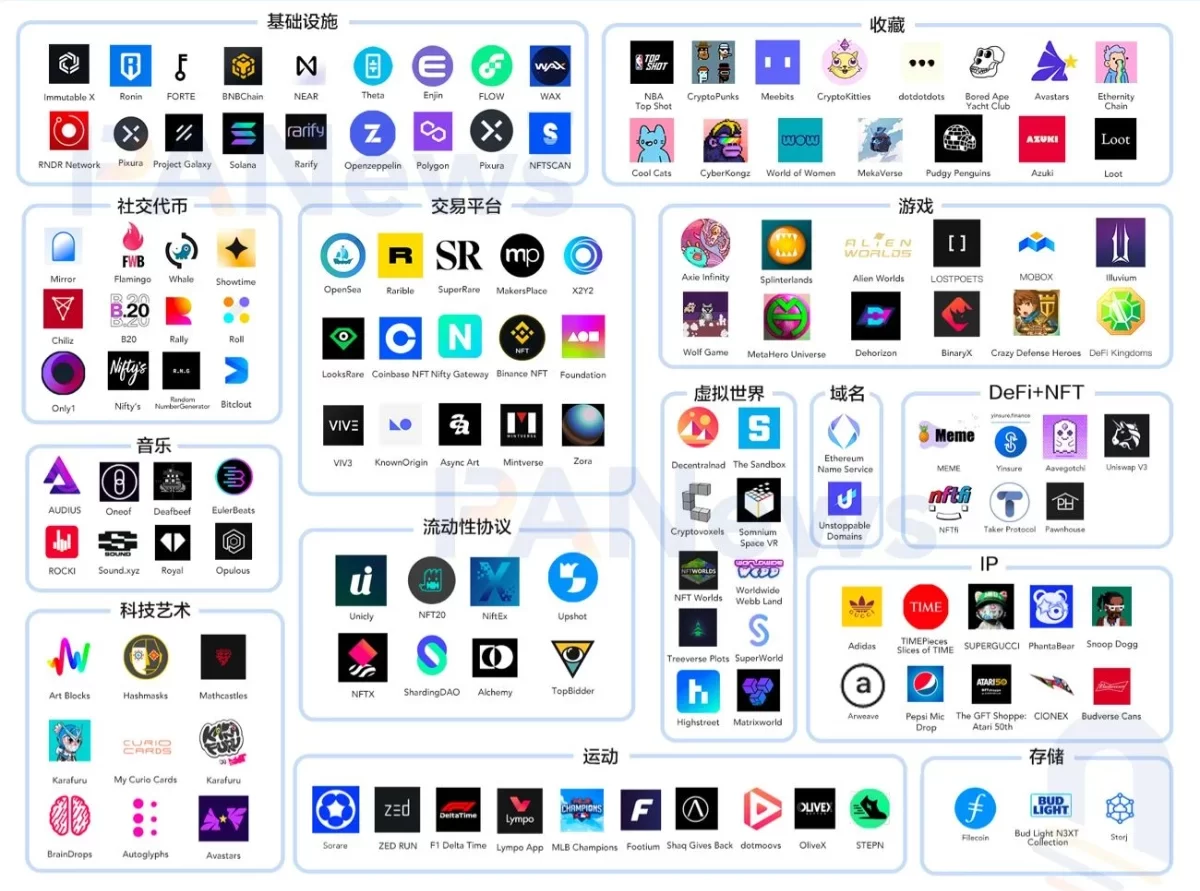

評估指標5:藝術品?身份證?還在被定義的 NFT

DappRadar 在 2021 年 9 月初估計 NFT 市值為 140 億美元,此後該數字一直在上升。

在 2022 年的此刻往回看,NFT 顯然為整個加密貨幣世界的用戶經濟打開了一道通往設計領域的門,而這個垂直市場的長期規模和範圍都非常大。 想像一個在加密貨幣世界裡的路易威登母集團 LVMH($375B),而有加密貨幣「最強交易手」之稱的三箭資本(Three Arrows Capital) 創辦人Su Zhu 認為 NFT 市值估計有潛力可以上看 10% 的加密貨幣整體市值(今天的 $225B)。

儘管「發了就跑」、「破發」事件層出不窮,但不需要因此看壞這個市場,這些現象只是更多地說明了目前流向 NFT 的資本,是屬於創造者和基礎設施建設者的機會,而不是大多數特定 NFT 特項目。

是信仰還是理性觀察?

加密貨幣是觀察?是信仰?是投機?還是未來呢?看到此處的你,或許還沒有一個確定的答案,但說不定以下一些客觀事實能夠幫助我們思考。

加密貨幣領域在 10 年內創造出 3 萬億美元的流動價值,幾乎可以與所有其他風險投資支持的新創公司總額相媲美。而經過了 2014、2015 年以及 2018、2019 年的泡沫洗禮,創投們也學到了一些事情,開始將部份資產佈局在較高風險的新興幣種,然後也不會變現成現金,反而會移去權值股,例如 BTC、ETH、SOL 上面。

交易方面,根據 Dove Metrics 的數據,我們在 2021 第三季的 423 筆交易中看到了 80 億美元的私人投資,幾乎是自年初以來投資的 178 億美元的一半,這已經超過了前六年的總和。

回過頭來,我們認為,其實關鍵在於試著回答以下這五個問題:

- 你認為,中心化世界是否仍在崩潰?(表示世界需要去中心化的解決方案,不管他最後是不是比特幣或是以太坊)

- 你認為,Web3 是否正在對樂觀的未來下注?(表示這個產業內是否處於成長前期)

- 你認為,目前被視為 Wev3 產業的最新應用(DAO、NFT)是否仍然值得在下一個建設階段進行大量投資?(表示這個產業內是否處於成長前期)

- 你認為,在下一次熊市來臨時,是否更容易找到基本面強大的投資項目?

- 你認為,是否仍有充足的資金來資助所有 Web3 裡有趣的事情?(表示願意參與其中建設的規模有多大)

有可能你的答案是以上皆是,但也有可能一百年後,這些東西全部都會消失;唯一可以肯定的是:區塊鏈的技術框架與應用軌跡,肯定會被留下。

(本文僅做討論與分析用,並不包含任何交易購買建議,進入加密貨幣世界之前請 DYOR – Do Your Own Research)