Wave是一家總部位於美國和塞內加爾的行動貨幣提供商,日前在 A 輪融資中籌集了 2 億美元。這是該地區有史以來規模最大的 A 輪融資,使得 Wave 的估值來到 17 億美元。

這家成立兩年的初創公司聲稱是塞內加爾最大的行動貨幣公司,該國一半以上的成年人都是活躍用戶。這意味著用戶數量在 400 萬到 500 萬之間。

這個結果並不太讓人意外:撒哈拉以南非洲的行動貨幣市場正呈指數級增長。去年,該地區 3 億活躍行動貨幣用戶的在帳戶中轉移了高達 5000 億美元。但是這樣一個全球已知的最大替代金融基礎設施,也只佔據市場的一小部分。

國際貨幣基金組織 IMF 表示,截至 2017 年,撒哈拉以南非洲地區只有 43% 的成年人透過傳統銀行或行動貨幣帳戶「存入銀行」。然而,在提高這一比例時,基於更簡單的技術和更簡單的使用流程,行動貨幣顯然勝出,並且明顯比該地區的傳統銀行業務更快地獲得更多的市場份額。

這讓外國投資者爭相競逐 Wave 這類團隊。

本是匯款提供服務的附屬品

Drew Durbin 和 Lincoln Quirk 於 2014 年創立了 Sendwave,旨在提供從北美和歐洲到特定非洲和亞洲國家的極少或不收費的匯款服務,這家出身 YC 的公司去年成為 WorldRemit 的子公司,當時這家全球金融科技公司為 Sendwave 支付了高達 5 億美元的現金和股票。

該團隊秘密開發了一種行動貨幣產品,該產品被描述為沒有帳戶費用並且「在任何地方都可以立即使用和接受款項」。

2018 年,該產品被取名為 Wave 並在塞內加爾進行測試,但它仍在 Sendwave 生態系統中。當 WorldRemit 收購 Sendwave 時,兩位創辦人將轉向了 Wave。因為他們發現:在非洲大陸上,除了電信公司,沒有任何公司試圖解決這個問題。

行動貨幣,誰的舒適圈?

答案無疑是「電信運營商」和「銀行」,因為他們往往控制了這一過程中的大部分基礎設施,從用戶連上網路,到在手機上使用金融服務、管理貨幣和支付,無一不在電信商與銀行的掌握之中。

第三方服務供應商,主要是金融科技公司,試圖從這些現有企業手中奪取一些市場。然而,Wave 想要破壞它。與 Safaricom 領導的行動支付提供商 M-Pesa 以及 Orange 和 Tigo 等電信運營商的其他產品不同,Wave 正在構建一種「完全負擔得起」的行動貨幣服務。

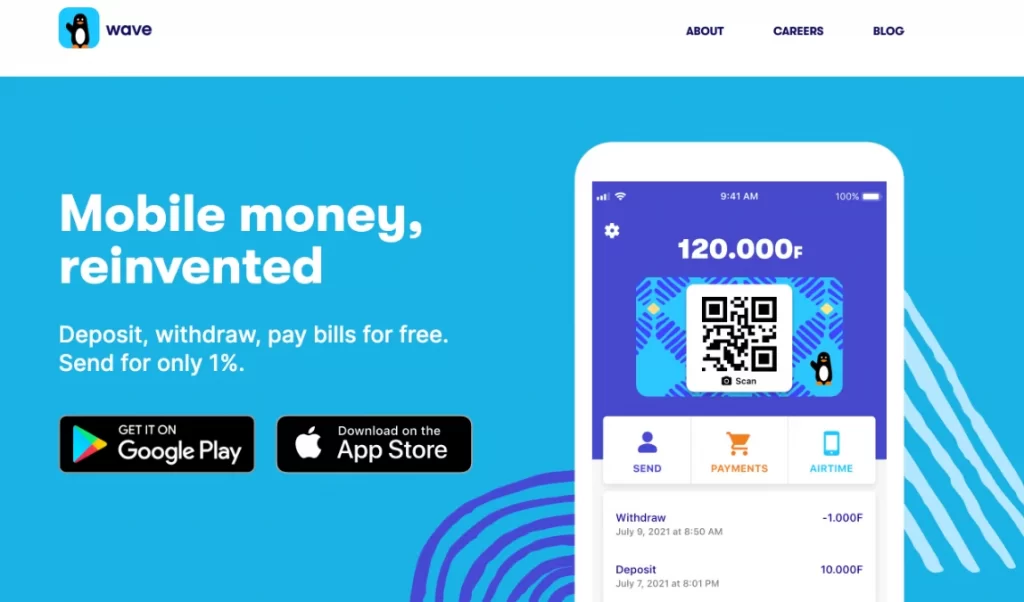

Wave 類似於 PayPal(使用行動貨幣帳戶,而不是銀行帳戶)並建立了一個代理網路,使用他們手頭的現金為 Wave 用戶提供服務,用戶可以免費存取款,並在每次匯款時收取 1% 的費用。這比電信主導的行動貨幣便宜 70%,並且每當出現轉帳問題時,都會立即退款,這與現有用戶可能需要等待幾天的情況不同。

Wave 的不同也體現於技術面,大部分競爭對手主要使用 USSD(儘管有使用 App 的選項),而 Wave 則完全透過 App。對於沒有智慧型手機的用戶,Wave 也提供免費的 QR Code 卡,讓用戶可用來與代理商進行交易。透過構建自己的完整基礎設施——代理商、代理和消費者應用程序、二維碼卡、商業收款和支付——Wave 已經能夠支撐其增長到數百萬月活躍用戶和數十億美元的年交易量。

非洲創新的獨角獸們

Wave 與 OPay 和 Flutterwave 一起成為今年非洲新出現的獨角獸(估值超過 10 億美元的公司)也是繼 Interswitch 之後的第四家非洲獨角獸。其他價值數十億美元的公司包括公開交易的 Jumia 和埃及金融科技公司 Fawry。

非洲的融資規模越來越大,顯然已達到一個新的轉捩點。然而,一些懷疑者對之前獨角獸的估值提出了質疑;Wave 也不例外:爭論的焦點往往是「他們憑什麼獲得如此之高的估值?」,例如,兩家著名的電信運營商 Airtel 和 MTN 儘管在多個非洲國家經營多年,也正企圖將其行動貨幣業務推上市,但其價值僅落在 2 至 60 億美元之間。

但外國投資者們顯然在 Wave 身上看到不一樣的潛力:有效與現行方案對抗的解法(代理商、QR Code 卡與更便宜的匯款方案)、跨國同地區的經驗(取得塞內加爾市場,並將跨區複製經驗)、強大的執行力(從無成為獨角獸只花了兩年)……等等因素,都為這個團隊未來的潛力做了最好的說明。