曾為閃耀新星,線上提供「 小額信貸 」的平台 LendUp 因欺騙用戶重複貸款,貸款業務關閉在即

路透社

2021 年 12 月 22 日,美國消費者金融保護局 (CFPB) 下令 LendUp Loans 支付 10 萬美元的罰款、停止發放新貸款,並禁止 LendUp 在多次欺騙性行銷活動和其他違反公平貸款的行為後,對某些未償還貸款進行催收。

這不是第一次 LendUp 被法律制裁,早在 2016 年時,LendUp 就因為誤導借款人,被處以 363 萬美元的罰款。隔年,PayPal 投資了 LendUp,作為其在數位支付市場中一部分的競爭優勢。Alphabet Inc(前身為 Google Ventures)以及其他位於加州的風險投資巨頭 A16z 和 Kleiner Perkins 都持有 LendUp 的股份。

打著屬於窮人的「正義大旗」而起的 LendUp

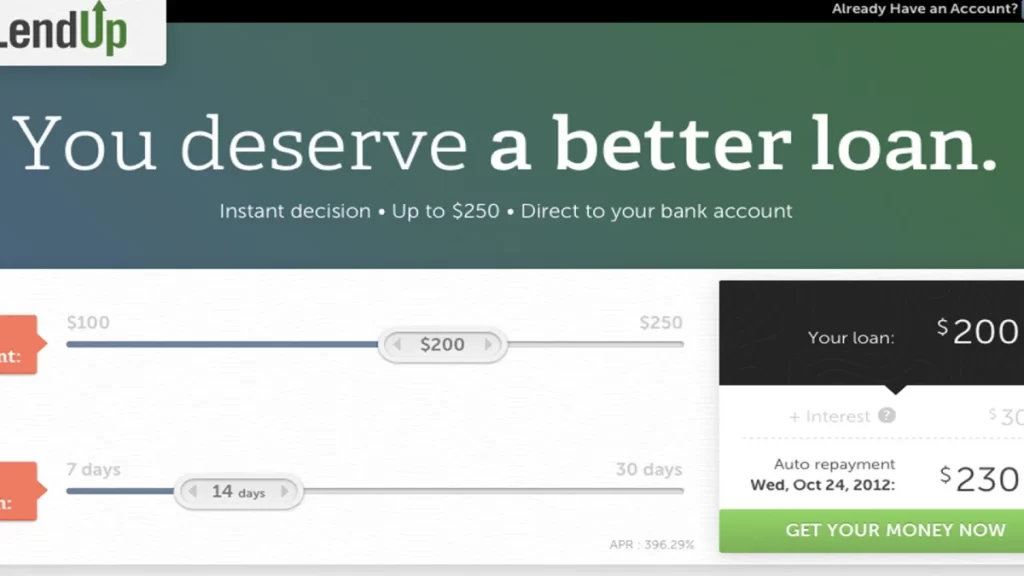

故事回到 2012 年,LendUp 自矽谷知名孵化器—— Y Combinator 孵化,意圖顛覆發薪日貸款(Payday Loan,意指以個人信用作擔保,其依賴的信用依據是借款人的工作及薪資記錄)與消費金融。

發薪日貸款是一種無須抵押的小額短期(1-2 週)貸款,借款人承諾在下一發薪日償還貸款並支付一定的利息及費用,自上世紀 90 年代在北美大規模興起。LendUp 作為直接貸方,將小額美元貸款作為消費者建立信貸和提升金融信用階級的機會。信用不佳或沒有信用的消費者依然可以申請並獲得小額短期貸款(最多 250 美元,最多 30 天)。

LendUp 的使命是利用小額貸款,幫助客戶建立信用和提升財務等級。

光 2011 年(LendUp 創辦的前一年)就有超過 1500 萬美國人申請了發薪日貸款,借款總額為 450 億美元。這些人大多沒有銀行帳戶,這意味著他們沒有任何信用,也無法使用傳統的金融服務獲得貸款和現金。他們所使用的發薪日貸款往往無法為他們創造信用。尤有甚者,許多人最終因隱藏費用、昂貴的展期和不透明的條件而陷入長期債務。另一方面,信用機構也不承認發薪日貸款,因此即使消費者按時付款,他們的信用報告也不會得到正面評價。

這就是 LendUp 所看到的痛點,LendUp 以無隱藏費用、無展期、低利率、卓越的客戶服務、即時貸款決策和開放平台而自豪。該公司有一個風險分析的選擇性貸款流程,這個流程控管下,將會有 15% 的申請人被批准,其餘 85% 申請人,將會被轉介到 LendUp 與非營利組織合作所提出的改善方案。LendUp 表示,它使用的數據分析,是基於社交媒體等非傳統數據源來做出決策的新型風險模型。

對於符合條件的人,LendUp 將收取貸款金額 15% 的費用。申請人可以透過提前償還貸款以及在平台上參加有關良好信用、財務規劃等方面的教育課程來降低該費用。

聽起來非常美好,而 LendUp 的兩位創辦人也是大有來頭,Sasha Orloff 曾在格萊珉銀行(其創始人獲得 2006 年諾貝爾和平獎)、世界銀行和花旗集團工作。Jacob Rosenberg 是 Yahoo 的第 80 位員工,也是遊戲公司 Zynga 的 CTO。

看似完美的商業模式

LendUp 推出的第一個產品:LendUp Ladder。與過往的發薪日貸款不同,它標榜著幾個要點:

- 無論需要多長時間還款,LendUp 都會在其頁面上標示固定費用,所見即所得

- 它可以讓客戶在幾分鐘內直接透過手機收款

- 它將教育嵌入到體驗中,向用戶傳授信用評分、預算、興趣和保護他們的身份等等的金融教育

- 準時付款的人可以獲得積分,讓他們以較低的利率借入更多資金

- 它可以幫助客戶建立他們的 FICO 信用評分,以便他們最終有資格獲得更便宜的傳統貸款

為了確保從沒有信用記錄的人身上收回資金,LendUp 還會查看公共記錄、專業機構和銀行對帳單。它的機器學習技術可以讓這一切快速而自動地發生,而不是等待銀行員工手動進行研究。LendUp 甚至與大型信用評分公司 TransUnion 進行一份研究,指出使用 LendUp 的人比使用其他線上貸款或根本不借款的人更有可能提高信用評分,一如他們的初衷:LendUp 的目標是讓被擋在銀行系統之外的人們,建立信用評分。

緊接著,LendUp 推出了自己的信用卡,如果客戶按時付款,那麼將免息,相較之下,平均發薪日貸款的年利率為 500% 至 700%,這家新創公司希望讓 Ladder 客戶升級到更便宜的 L Card(現已剝離,更名為 Mission Lane Card)。

此時市場上仍有其他科技公司試圖擊敗銀行,但沒有一家專注於為窮人提供信貸。Marqeta 只做借記卡和預付卡、Avant 為信譽良好的人提供更大的 5,000 美元以上的個人貸款、SoFi 向可靠的常春藤盟校提供廉價的學生貸款、也許與 LendUp 最接近的是 Capital One,它是最大的次級貸款機構,但他們使用的模型似乎不如 LendUp。

從「翻轉窮人貸款」切入、明星加速器出身、包含 Google Venture 在內的一系列明星投資人注資,此時的 LendUp 看起來風光無限。共同創辦人Sasha 在一次 2016 年的訪問中表示:「透過發薪日貸款或次級信用卡以錯誤的方式賺錢非常容易。很容易利用人,向他們收取更多費用,我害怕我們團隊中的某個人會開始建議我們做與公司使命背道而馳的事情……讓貪婪佔據了上風。」

LendUp 逐步走向歧路

後來的故事我們都知道了,從 2016 年起,LendUp 與消費者和企業監督組織的衝突越演越烈,如果以為是又一次老舊制度綁架了創新的故事,那你可能要失望了,細看裁罰內容,可以看出幾個面向:

- 直接觸犯法律:

2016 年,LendUp 同意支付 268 萬美元的退款、費用和罰款,以解決與加州商業監督部的訴訟,該部指控 LendUp 違反了該州的分期付款和發薪日貸款法。 - 向借款人提供「不準確的」貸款成本:

2016 年,CFPB 命令該公司為誤導借款人支付 363 萬美元的退款和罰款。CFPB 稱,LendUp 向一些消費者提供了有關 LendUp 貸款真實成本的「不準確訊息」,並在借款人無法獲得貸款的情況下,向他們宣傳可以獲得較低成本的貸款。該公司也沒有在其 APR 中披露一些費用,這使得貸款看起來比實際便宜。 - 收取違反法律的高額利息:

在 2020 年的訴訟中,CFPB 指控 LendUp 從 2016 年 10 月開始發放違反《軍事貸款法》的貸款。該法律禁止貸款人向現役軍人及其家屬發放年利率超過 36% 的貸款。根據訴訟,LendUp 向 1,200 多名受保護借款人提供了 4,000 多筆利率更高的貸款。貸方於 2021 年和解了訴訟,同意向消費者支付 30 萬美元和 95 萬美元的罰款。 - 承諾重複借款會降低利率,但並未實踐:

2021 年 9 月,CFPB 宣布對 LendUp 提起另一起訴訟,理由是 LendUp 涉嫌違反 2016 年的同意令,禁止其扭曲借款的好處,包括宣傳重複從 LendUp 借款會導致利率降低的廣告。該訴訟還指控 LendUp 在某些情況下未能及時提供不利行動通知,而在其他情況下沒有準確描述通知中拒絕信用的原因。該指控將使 LendUp 違反公平貸款法。為了解決訴訟,LendUp 同意停止發放新貸款,停止對部分貸款進行催收,並支付 100,000 美元的民事罰款。

誤導與毀諾、並向法律保護的弱勢族群收取高額的利息, LendUp 似乎已經不是那個 2012 年成立的「正義組織」,此時他們已發放了超過 20 億美元的消費貸款。

有問題的是次級貸款,還是 LendUp?

LendUp 終止貸款業務,有些人認為這是宣告了次級貸款市場走出鎂光燈的訊號,此時距離風險投資大量湧入貸款市場的「風口期」,已經過了十年。

關於發薪日貸款的爭辯從來不曾斷絕。正方認為它為沒有銀行帳戶和被剝奪權利的人創造了財務選擇權,而反方則聲稱它往往是掠奪性的。LendUp 本身也承認傳統發薪日貸款的缺陷,尤其是 Google 在 2016 年禁止發薪日貸款廣告之後,儘管 LendUp 聲稱其透過科技的解決方案對消費者更加友好,最後仍然走上傷害消費者一途。

但是次級貸款真是罪惡嗎?

消費者顯然並不支持這樣的論斷,現在的美國,有超過一半的人口信用評分不足,屬於「次級貸款族群」,這是因為 2008 年金融危機後銀行業提高了獲得貸款甚至開戶的條件需求,FDIC 表示,近 8% 的美國家庭沒有銀行帳戶、依賴非銀行機構(如支票兌現店和發薪日貸款機構)提供金融服務,另外有大約 20% 家庭,即使擁有銀行帳戶仍依賴這些服務。

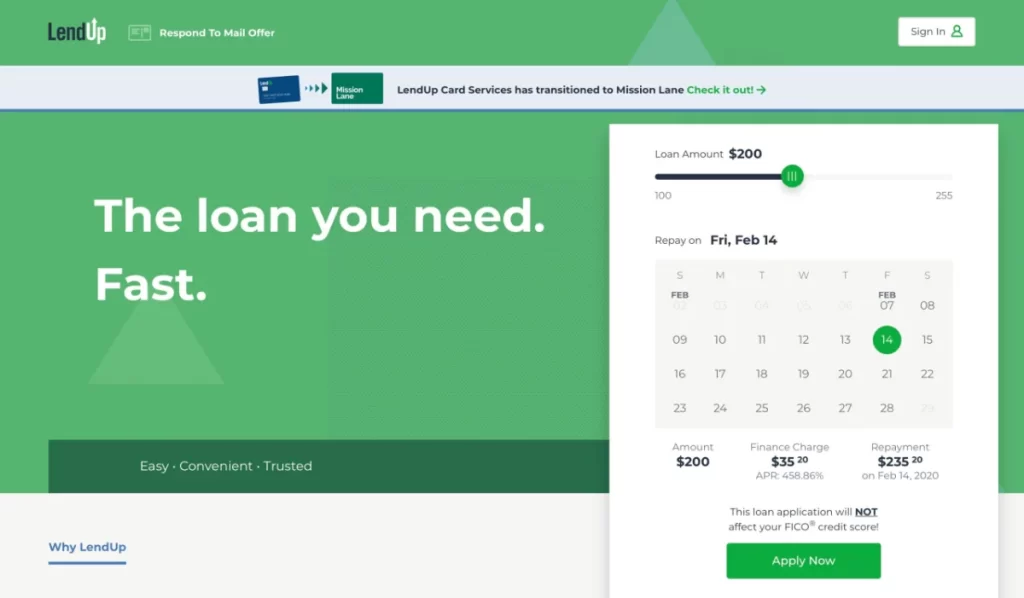

而從投資者的角度來看,發薪日貸款這樣的次級貸款,非常具有吸引力。LendUp 為新借款人提供的「發薪日替代貸款」(Payday Alternative Loan)收取借款金額 12-15% 的費用,假設 LendUp 的網站上有一筆今天發放的 200 美元貸款,必須要在 16 天後償還,借款人將會被收取包含 35.20 美元的財務費用,年利率將高達 458.86%。

優渥的報酬,使得越來越多的金融科技公司將次貸視為肥沃且服務不足的領域,不過羊毛出在羊身上,客戶只好因其信用歷史支付高額溢價。

有人需要、有人願意提供、有資本願意投入,但依然發生了 LendUp 令人唏噓的下場,那麼或許問題並不在模式、次貸族群,而是最終輸給了貪婪的新創團隊與資本。

LendUp 給小額信貸參與者的啟示:高利潤的背後,是更多的責任

LendUp 最終背離了自己曾經立志守護的族群,或許是並沒有「真的」透過科技與演算法取得了優於過往金融產品的營運模式,但它揭示了即使是在高所得水準的美國,小額信貸依然炙手可熱,並有利可圖。

極高報酬率、龐大潛在用戶的客觀環境,驅使各大資本競相投入、新創金融科技公司不斷冒出,光是美國,從 2014 年至今,以「借貸」為主題的 394 家新創公司們,一共獲得了 56 億美元的投資(資料來源:Crunchbase);令人感到莞爾的是:世界各地的 MFI 機構,也都正在比美國發展更不足、科技更落後、制度更不完備的地方,向那些被已開發國家定義為「次級貸款族群」的人們提供小額信貸,這些 MFI 都做到了 LendUp 沒有做到的事情 – 成功地取得商業價值與消費者權益間的平衡,並協助他們逐步進入現代金融體系。

資本的追捧驗證了小額信貸行業的盈利潛力,但我們 Side Hustle MFI 認為小額信貸不只是能賺錢,我們也同樣相信 LendUp 出發時所擘劃的那個理想情境:為被金融體系忽視的人們提供金融選擇權。

也許 LendUp 隨著自身的業務退展,逐漸將貸款收取的年利息從 400% 降低,故事會就此改寫,但套一句 LoanNow 總裁 Miron Lulic 的話:「我們之所以選擇專注於非優質資產,是因為其他所有人都專注於優質資產,而專注於非主要市場,能對社會產生影響的機會要大得多。」