這是 Side Hustle 推出的系列整理,為您追蹤本週全球 Fintech 最新募資趨勢。

3.75 億美元,F 輪,印度最大的金融科技巨頭 Razorpay

Razorpay 創立於 2013 年,總部位於班加羅爾,是印度支付處理領域的市場領導者,這一輪的募資規模超過以往募資總和。

兩位創辦人在意識到新創公司、小型企業在網路上收款有多麼困難後,他們開始探索支付處理業務。當時印度的支付處理公司很少,新創公司需要製作一長串文件,銀行對於改變興趣缺缺。

但現在情況已然不同,Razorpay 已經成為印度支付市場的領導品牌;它主要的服務範圍是接受、處理和支付小企業 B2B 的資金。它還經營一個數位銀行平台,透過該平台向企業提供信用卡和營運資金。它同時提供 90 多種貨幣的國際支付管道。

除此之外,Razorpay 也規劃出包括幫助企業核對稅收和合規支出、生成可透過電子郵件或透過即時訊息服務共享的支付連結、在各種支付模式下自動重複交易的訂閱工具,以及使用虛擬帳戶自動對帳交易和 UPI ID。

這家新創公司的產品類似於在印度幾乎沒有業務的全球支付巨頭 Stripe(近年來 Stripe 也進入了東南亞的幾個國家)。

現在,Razorpay 每年處理 600 億美元的交易(高於 2019 年的 50 億美元),它表示已積累了超過 800 萬家企業客戶,包括 Facebook、Swiggy、Cred、National Pension System 和 Indian Oil。今年在印度成為獨角獸的 42 家新創公司中,有 34 家使用 Razorpay。

值得注意的是,Razorpay 最近推出了一項直接面對消費者的服務——購物者可以在第一次購買時,保存他們的交易訊息(密碼、卡號、卡片資訊、地址),並在購物者與同一家商家或任何其他也使用 Razorpay 處理其付款的商家進行交易時預先填寫這些訊息。

2 億美元,C 輪,在拉丁美洲提供先買後付服務的 Addi

Addi 創立於哥倫比亞的波哥大,以先買後付的方式開始,讓消費者「只需點擊幾下」即可在幾分鐘內完成購買。如今,Addi 允許客戶在三個月內免費支付購買費用。對於更大金額的消費,Addi 允許用戶以「有競爭力和公平的價格」支付長達 24 個月的費用。

Addi 目前可用於巴西和哥倫比亞的電子商務、行動和實體購買,並計劃在未來幾年擴展到整個拉丁美洲(它計劃在2022年進入墨西哥市場)。

據 Addi 統計,僅 2021 年初到 8 月份,Addi 的 GMV(總商品量)增長了 13 倍。

在大流行期間,隨著越來越多的人在家購物,在線銷售和電子商務蓬勃發展,Addi 的用戶——客戶和零售商,都不斷成長。目前超過 500,000 名客戶和 1,000 家零售商正在使用其支付處理系統,而一年前約有 30,000 名客戶和 20 家商家。它的目標是明年實現五倍的增長。

該公司的先買後付技術允許客戶分期付款。它還推出了一鍵購物功能。Addi 與 Apple 和 Nike 等大型零售商以及家庭式雜貨店合作。

Addi 認為,這樣的增長在大多數人口沒有資格獲得信用卡或其他銀行產品的地區,很自然。

Addi 在 8 月份剛剛結束了一輪融資,但決定增加更多資金以跟上增長步伐。Addi 正受益於拉丁美洲的大量風險投資。根據拉丁美洲私人資本投資協會的統計,該地區新創企業的年度支出首次突破 100 億美元的門檻。

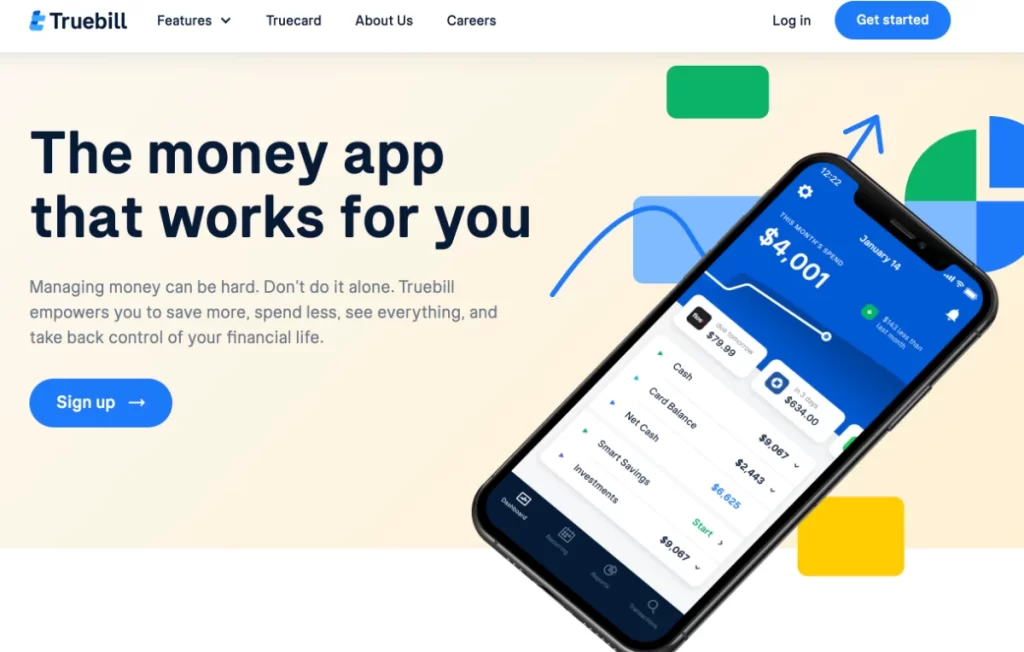

13 億美元,收購,幫美國人管理訂閱、帳單與預算的 Truebill

Truebill 成立於 2015 年,目前擁有 250 萬會員,會員們透過 Truebill 管理自己的訂閱計畫、帳單以及預算。該公司表示目前分析的每月交易量達 500 億美元,自成立以來已為消費者節省了超過 1 億美元。

收購方 Rocket Companies, Inc.成立於1985年,總部位於密西根州底特律,主要在美國從事抵押貸款業務,是美國最大房地產抵押貸款公司。為了能夠獲得更大的商業成長,他們瞄準了正蓬勃成長的金融科技。

對於 Rocket 來說,收購 Truebill 的表現反映了今年公司浮出水面的一些元素,Rocket 已開始將自身從單一的抵押貸款服務商多元化,以創造更穩定的收入形式和更好的目標消費者。例如,他們最近涉足太陽能電池板融資,並創建了一個購買汽車的市場。

不幸的是,對於 Rocket 而言,市場繼續對其股票進行懲罰,因為它仍將公司視為 2022 年利率上升前的抵押貸款公司。 據報導,Rocket 股價今年迄今已下跌 23%,而標普 500 指數上漲 23%。

2,000 萬美元,A 輪,用遊戲化的方式幫你開投資帳戶的 Ant Money

Ant Money (不是那個螞蟻金服),企圖透過為遊戲玩家提供客製化的金融工具來挑戰傳統銀行業。

Ant Money 提供一套整合性的服務,整併了 3 個 App (ATM、Blast、Learn & Earn)與一個平台。

ATM 是希望讓用戶透過該公司獲得美國證券交易委員會許可的「顧問」或嵌入式金融工具,賺取小額收入以存錢或投資於股票市場。Ant Money 聲稱,根據用戶的參與程度,使用 ATM App 每年可以賺取 100 到 1,000 美元或更多。

這就是最有趣地方:該公司的收入模式是廣告科技和金融科技的混合體。

Ant Money 的 CEO 這麼說道:「我們所做的基本上是為投資者創造一種參與獎勵計劃的方式。因此,與其開設一個投資帳戶並說『嘿,這裡有一些投資獎勵!』,不如告訴用戶『這裡有一些現金,來自於投資獎勵與廣告,要不要前往投資?』」。如今 AntMoney 間接從廣告商那裡獲得收入,也透過其教育部分的月訂閱費獲得收入。最後,一些大公司或非營利組織正在贊助內容或課程。例如,Gemini 正在提供有關加密貨幣的贊助課程。

在合併之前,Ant Money App(ATM 和 Learn & Earn)在過去 12 個月內擁有超過 500,000 名用戶。在這 500,000 名用戶中,100,000 名擁有投資帳戶。據該公司稱,該投資組合的一半包括五個「世界上最大、成本最低的 ETF」,另一半允許挑選多達 10 隻個股。

Ant Money 不針對任何特定的收入範圍。用戶可能年僅 13 歲,但到目前為止,這家新創公司正在吸引年輕投資者的關注——年齡在 18-22/23 歲之間,本輪領投的 Franklin Venture Partners,認為將投資功能嵌入到已經向用戶支付獎勵或其他激勵措施的 App 中是「幫助年輕投資者入門的絕佳方式,也是 Ant Money 獲取成本相對較低的客戶群體的獨特方式。

2 億美元,E 輪,越南的超級支付 App – MoMo

MoMo (不是我們那個 MoMo)創立於 2010 年,最初是一種 SIM 卡 App ,允許人們轉帳、購買手機充值卡和遊戲刮刮卡。2014 年,它推出了一款智慧型手機電子錢包,現已擴展為具有一系列服務的超級 App,包括處理保險支付、捐贈和投資。

儘管越南在嚴峻的冠狀病毒封鎖期間,電影票和旅遊服務的銷售額急劇下降,但 MoMo 2021 年的收入幾乎翻了一倍。隨著消費者和商家在大流行期間轉向數位平台,註冊用戶從去年的 2300 萬增加到 3100 萬。

Facebook Inc. 和 Bain & Co. 8 月份的一份報告顯示,越南預計到年底將擁有 5300 萬線上消費者,其數位消費者增長率在東南亞位居第二,僅次於印尼。而根據越南政府的報告,產業的政策目標是到 2030 年數位經濟佔 GDP 的 30%、2025 年 80% 的人口擁有線上支付帳戶。

MoMo 表示,該公司計劃使用新資金加速在農村地區的擴張,首先是帳單支付服務。MoMo 還將利用這筆資金加速技術投資,支持中小企業的數位轉型和併購。「最大的挑戰仍然是信任」MoMo 的 CEO Tuong Nguyen 如此說道,「去更多的農村地區後,我們需要投入相當的時間和金錢來教育用戶」。

根據 Google、淡馬錫控股私人有限公司和 Bain & Company 的一項研究, 這次的投資反映了東南亞蓬勃發展的互聯網經濟,預估到 2025 年,該經濟體將成長一倍,達到 3630 億美元。